Jahresausblick und Kommentar

Nach der Flut die Ebbe – Unsere Meinung

2018 war ein Jahr der Wende an den Finanzmärkten. Setzt sich der Abschwung fort oder laufen die negativen Sondereffekte aus und hellen sich die Aussichten wie hier am roten Leuchtturm am Nordseestrand von Texel auf? Bild: Olha Rohulya iStock

Praktisch alle Anlageklassen schlossen das turbulente 2018 im Minus. Derweil zeigt sich die Weltwirtschaft robust. Für 2019 zeichnet sich vor dem Hintergrund der Normalisierung der Geldpolitik ein herausforderndes Umfeld ab. Wo sich der Spreu vom Weizen trennt, erläutert David Lincke, Head of Portfolio Management, in unserem Jahresausblick und Kommentar.

An den Finanzmärkten hat sich 2018 rückblickend als Jahr der Wende entpuppt. Im Laufe der ersten Jahreshälfte ging dem vielbeschworenen global synchronisierten Wachstumsaufschwung die Puste aus und makroökonomischer Gegenwind sowie politische Sorgen begannen zu dominieren, sei es in der Form eskalierender Handelskonflikte, Kapitalflucht aus den Schwellenländern, schwächelnden Wachstums in China oder auch der erneut aufgeflammte Krisenstimmung an der EU-Peripherie. Zuletzt ist trotz anhaltend robustem Wirtschaftswachstum selbst der amerikanische Aktienmarkt ins Wanken geraten.

Die Spreu trennt sich vom Weizen

Für das kommende Jahr 2019 zeichnet sich im Vergleich zu den letzten Jahren für Anleger ein sehr viel herausfordernderes Umfeld ab, welches dazu angetan sein wird, die Spreu vom Weizen zu trennen. Denn die über das vergangene Jahrzehnt in global koordinierter Form und beinahe unbeschränktem Umfang durch die Geldpolitik bereitgestellte Liquidität ist dabei zu versiegen. Und wie Warren Buffet einst treffend bemerkte: «Erst wenn die Ebbe einsetzt, wird offenkundig, wer nackt geschwommen ist».

Aktiver Anlagestil erforderlich

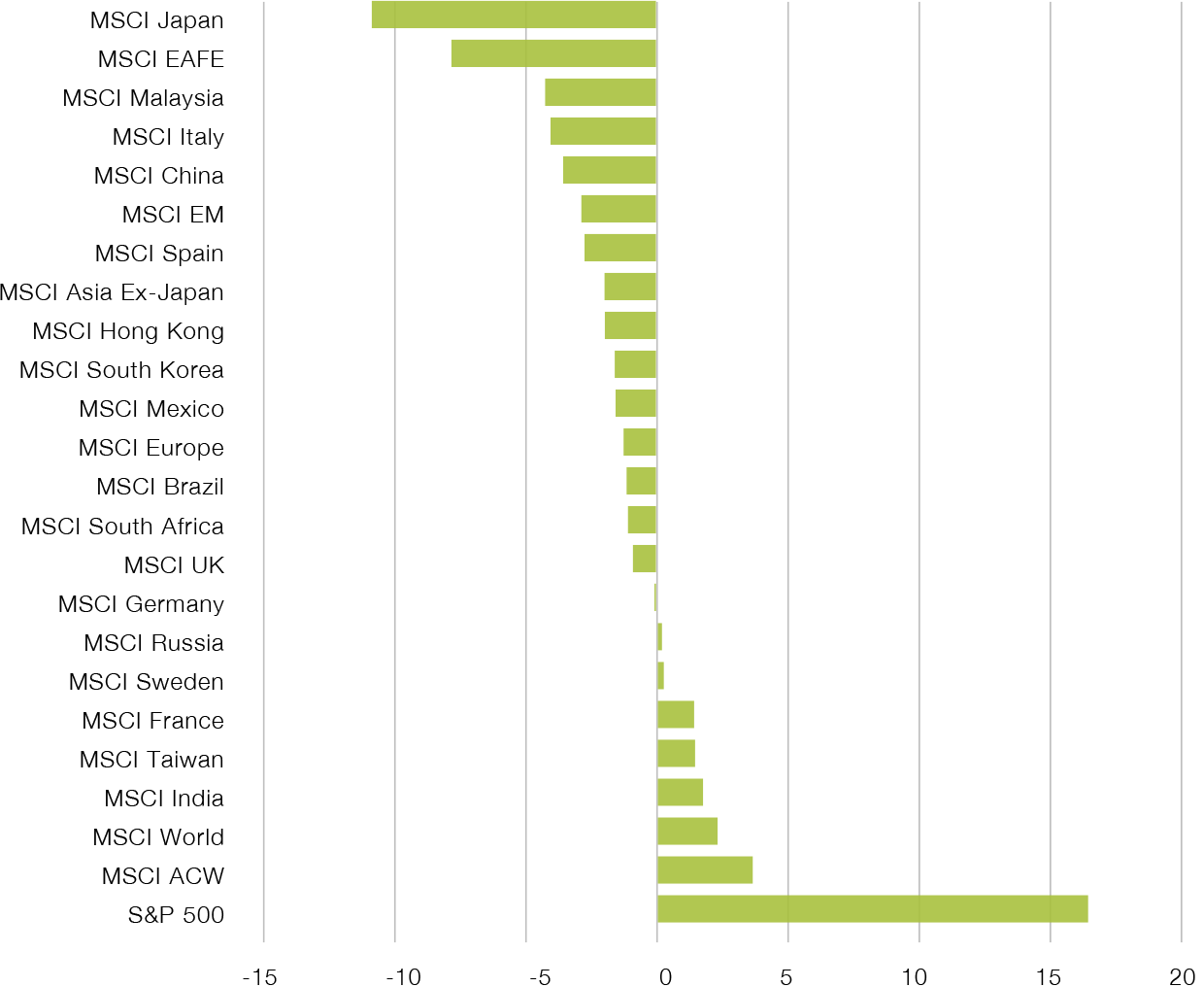

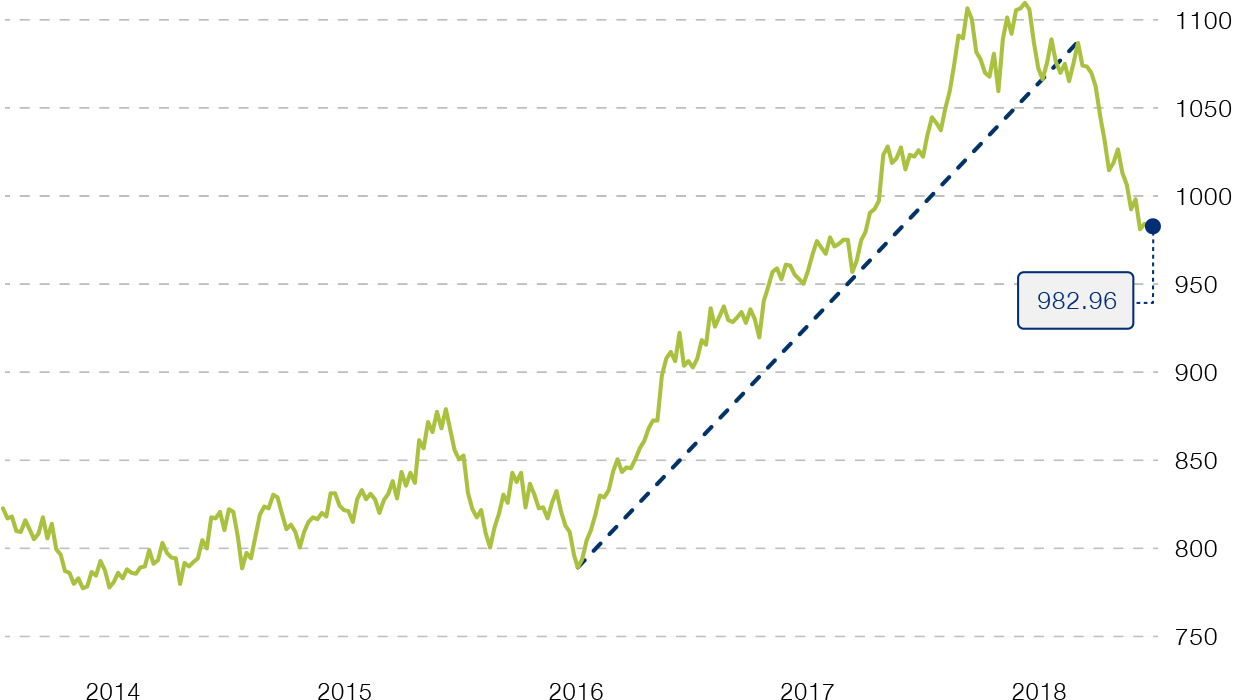

Die Renditeaussichten für die meisten Anlageklassen präsentieren sich stark reduziert. Um angestrebte Zielrenditen zu erreichen, werden ein aktiver Anlagestil und ein hoher Grad an Selektivität erforderlich sein. Dabei führt weiterhin kein Weg an Aktien vorbei. Denn trotz im Gesamtdurchschnitt nach wie vor hoher Bewertungen, haben einzelne Länder und Sektoren bereits deutlich korrigiert. Vor allem das Feld der Schwellenländer aber auch der eine oder andere Aktienmarkt in Europa birgt Erholungspotential.

Aktien

Die globalen Aktienmärkte vollziehen eine Trendumkehr angesichts von Unternehmensgewinnen, die ihren Höhepunkt überschritten haben. Die Unsicherheit aufgrund geopolitischer und makroökonomischer Aussichten schlägt sich in heftigen Kursschwankungen nieder.

Chancen eröffnen sich durch ausgeprägte Bewertungsdifferenzen zwischen Regionen und Ländern. US-Aktien sind bsp. so unattraktiv wie je zuvor. Dies erfordert einen aktiven Anlagestil und hohe Selektivität. Insbesondere defensiven Sektoren ist gegenüber zyklischen Branchen der Vorzug zu geben.

Schnäppchen locken in Schwellenländern

Die Erholung defensiver Titel erst am Anfang

Staatsanleihen, Geld- und Kreditmärkte

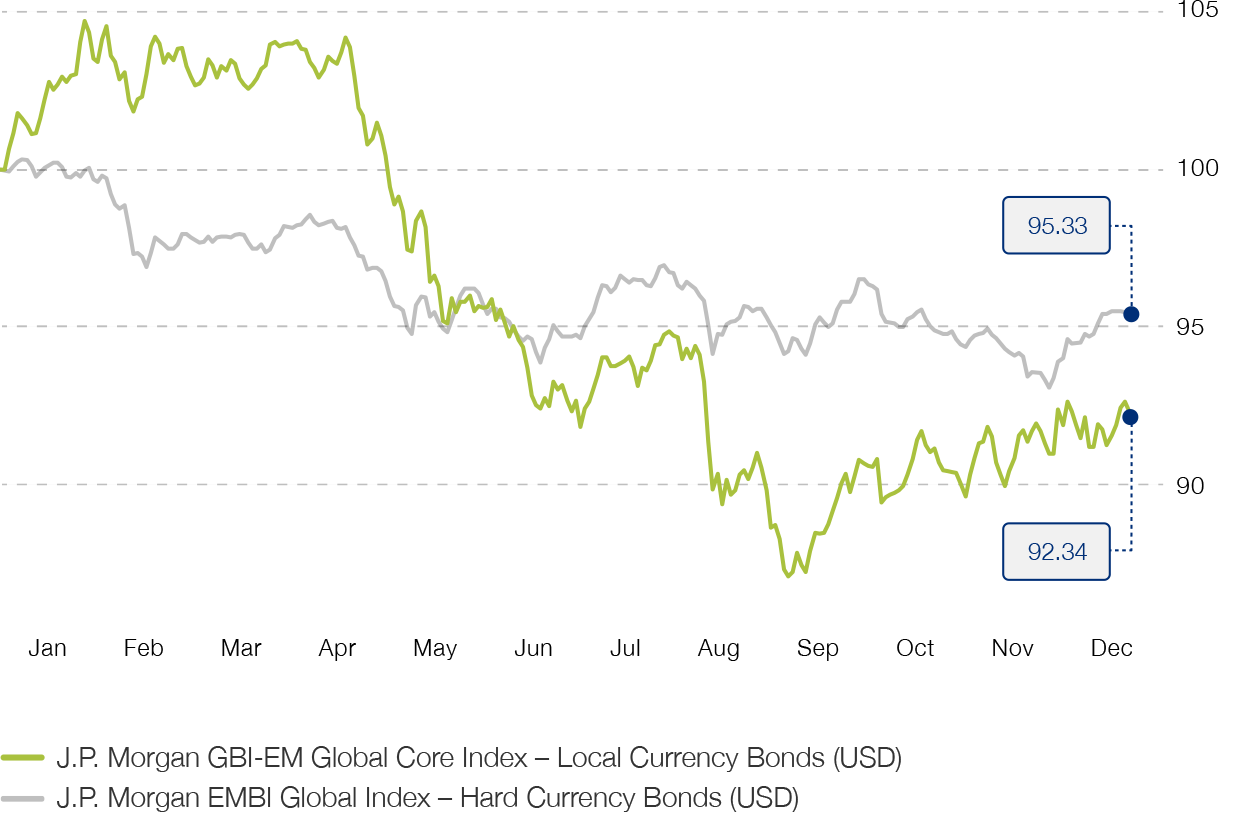

Angesichts rückläufiger konjunktureller Erwartungen für die Weltwirtschaft gibt es Anzeichen für ein Top bei den langfristigen Zinsen. Erste Wahl bleiben variabel verzinsliche Anlagen in US-Dollar. Doch auch das lange Ende der Kurve hat an Reiz gewonnen.

Im Euro-Raum bleibt Italien das Zünglein an der Waage. Chancen bergen inflationsgeschützte Anleihen sowie Schwellenländeranleihen. Die Kreditmärkte sorgen weiter für Instabilität.

Chancen für Anleihen aus Schwellenländern

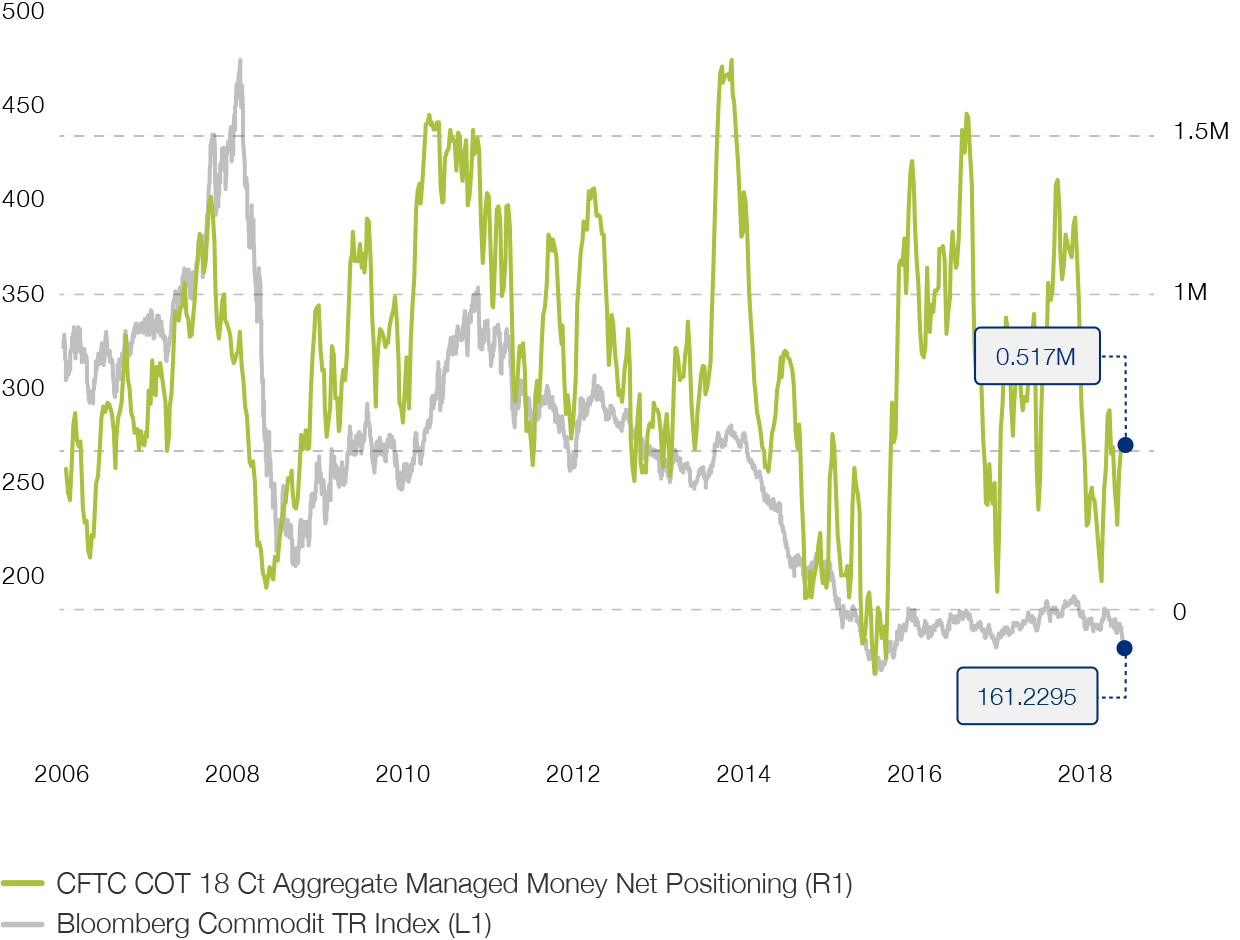

Rohstoffe

Geopolitische Einflüsse und makroökonomische Faktoren haben 2018 zu einer enttäuschenden Entwicklung der Rohstoffmärkte geführt. Die anhaltend robuste spätzyklische Expansion der Weltwirtschaft untermauert allerdings die Erwartung eines Rebounds an den Rohstoffmärkten über das kommende Jahr.

Anlegerengagement am unteren Ende