3. Rohstoffe

Angebotsengpässe sorgen für anhaltendes Potenzial

Dr. David-Michael Lincke, Head of Portfolio Management

In Kürze

- Die spätzyklische Konjunkturdynamik hat den Rohstoffmärkten trotz Verlangsamung der Weltkonjunktur ein positives Jahr beschert.

- Zwar sind die konjunkturellen Risiken weiter angestiegen, doch die Chance auf moderat positive Rohstoffrenditen auch im kommenden Jahr bleibt intakt, sofern geopolitische Herausforderungen wie der anhaltende Handelskonflikt zwischen China und den Vereinigten Staaten beigelegt werden.

- Allerdings ist ein selektives Vorgehen von Bedeutung, und es empfiehlt sich Rohstoffe zu bevorzugen, welche mit angebotsseitigen Engpässen oder Produktionseinschränkungen konfrontiert sind, da nachfragegetriebene Rohstoffe und Sektoren zu kämpfen haben dürften.

Ausblick

Die positiven Renditen an den Rohstoffmärkten im vergangenen Jahr trotz eines herausfordernden konjunkturellen Umfelds haben gezeigt, dass die laufende Aufschwungphase des Rohstoffzyklus ihr Ende noch nicht erreicht hat. Doch fallende Wachstums- und Inflationserwartungen werfen Fragen auf hinsichtlich ihrer Langlebigkeit. Allerdings sprechen Engpässe bei der Versorgung und Produktion für anhaltendes Potential bei Agrarrohstoffen, insbesondere Getreiden und Rohzucker, sowie im Energiesektor. Ohne eine baldige Beilegung des schwelenden Handelskonflikts und eine Aufhellung der globalen Konjunkturaussichten dürften Basismetalle jedoch weiterhin zu kämpfen haben. Das grösste Aufwärtspotential im kommenden Jahr verorten wir angesichts der Kehrtwende der Geldpolitik und steigender Risikoaversion an den Finanzmärkten bei den Edelmetallen.

Kommentar

Die spätzyklische Konjunkturdynamik hat den Rohstoffmärkten trotz Verlangsamung der Weltkonjunktur ein positives Jahr beschert

Die Rohstoffmärkte haben 2019 insgesamt eine erfreuliche Performance geliefert. Angeführt wurde der Anstieg von den zyklischen Sektoren Energie und Industriemetalle. Die scharfe Korrektur, welche die Rohstoffmärkte im Vorjahr erlitten hatten, wurde damit grösstenteils egalisiert.

Trotz der fortgesetzten Verlangsamung der Weltkonjunktur und Störfeuern durch exogene Faktoren politischer Natur wie den Handelskonflikt zwischen den Vereinigten Staaten und China haben die Rohstoffmärkte damit ihren spätzyklischen Charakter erneut unter Beweis gestellt. Denn historisch betrachtet sind Rohstoffrenditen im Durchschnitt jeweils gegen das Ende eines wirtschaftlichen Expansionszyklus besonders robust ausgefallen.

Die kräftige Erholung gerade der zyklischen Sektoren bestärkt uns in unserer Auffassung, dass wir noch nicht am Ende des laufenden Rohstoffzyklus angelangt sind.

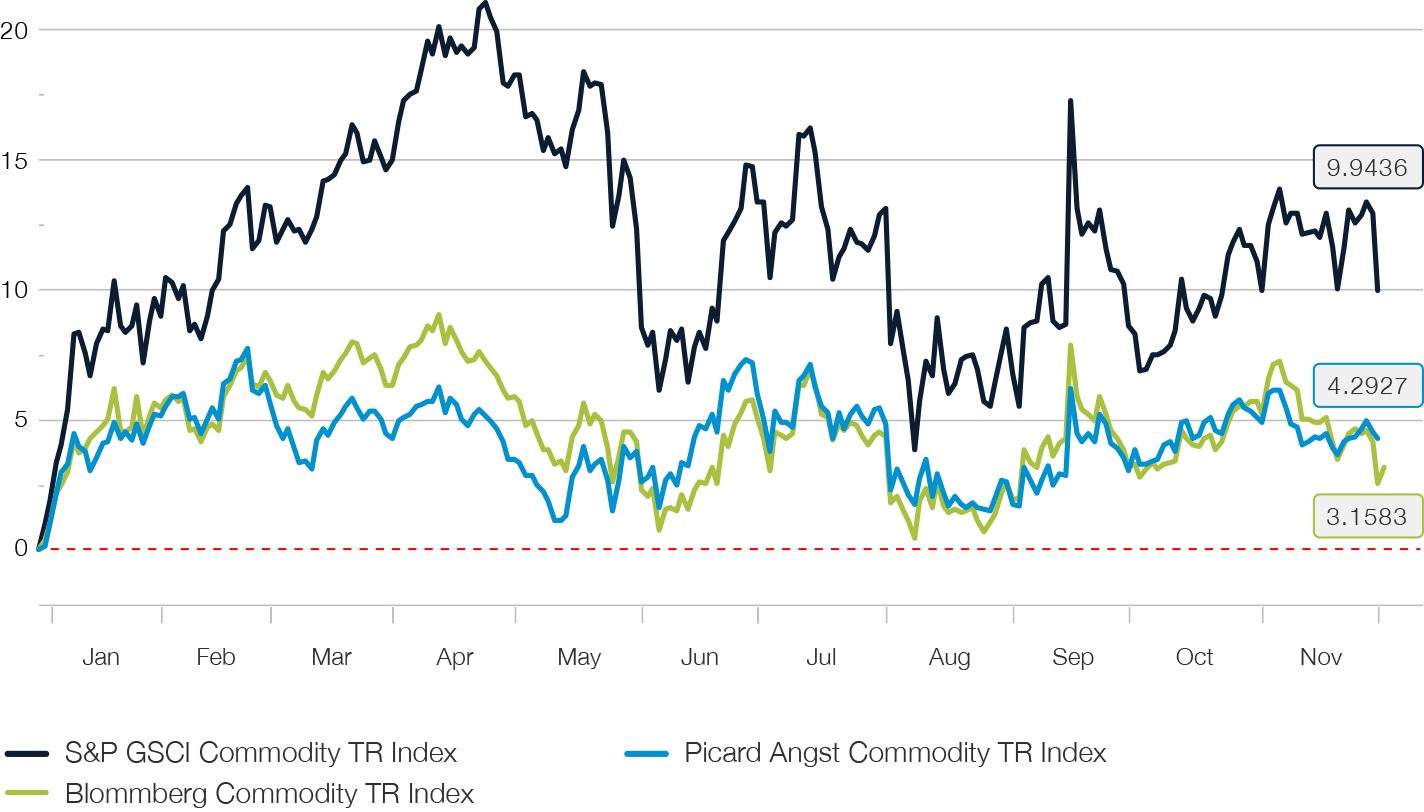

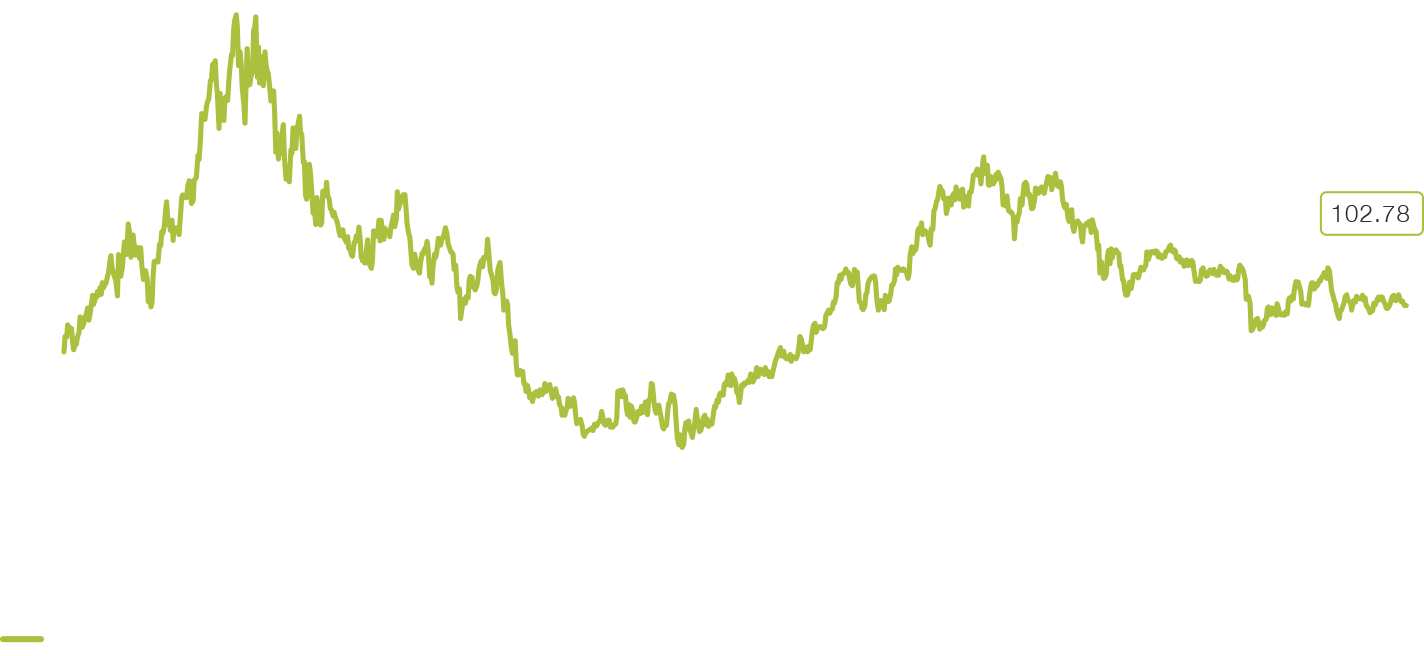

Abb. 23

Picard Angst Commodity TR vs. Benchmark-Indizes 2019

Die führende Rolle, welche dem Energiesektor in der Erholung der Rohstoffmärkte zukam, bevorteilte Strategien mit betont zyklischem Profil. Dementsprechend verzeichnete unter den breiten Rohstoff-Benchmarks der ausgesprochen energielastige S&P GSCI Commodity TR mit Abstand höchsten Zugewinn, auch wenn die Korrektur des Erdölpreises in der zweiten Jahreshälfte den Grad der Outperformance deutlich schmälerte. Ausgewogenere Benchmarks wie der Bloomberg Commodity TR Index legten moderater zu. Trotz ihres vergleichsweise weniger zyklischen Sektorprofils und der schwächeren Entwicklung des Agrarsektors gelang es unserer hauseigenen PACI-Strategie (investierbar über unser Fondsprodukt Picard Angst All Commodity Tracker Plus) mit dem Benchmark Bloomberg Commodity TR Schritt zu halten (siehe Abb. 23).

Dank ihrer Konzentration auf vorwiegend zyklische Sektoren fielen die Renditen bei jenen Strategien, die auf die Berücksichtigung von Agrarrohstoffen verzichten, besonders hoch aus. In dieser Kategorie gelang es unserer Picard Angst Energy & Metals Strategie (investierbar über unser Fondsprodukt Picard Angst Energy & Metals) den Benchmark Bloomberg Commodity ex-Ag ex-LS TR deutlich hinter sich zu lassen.

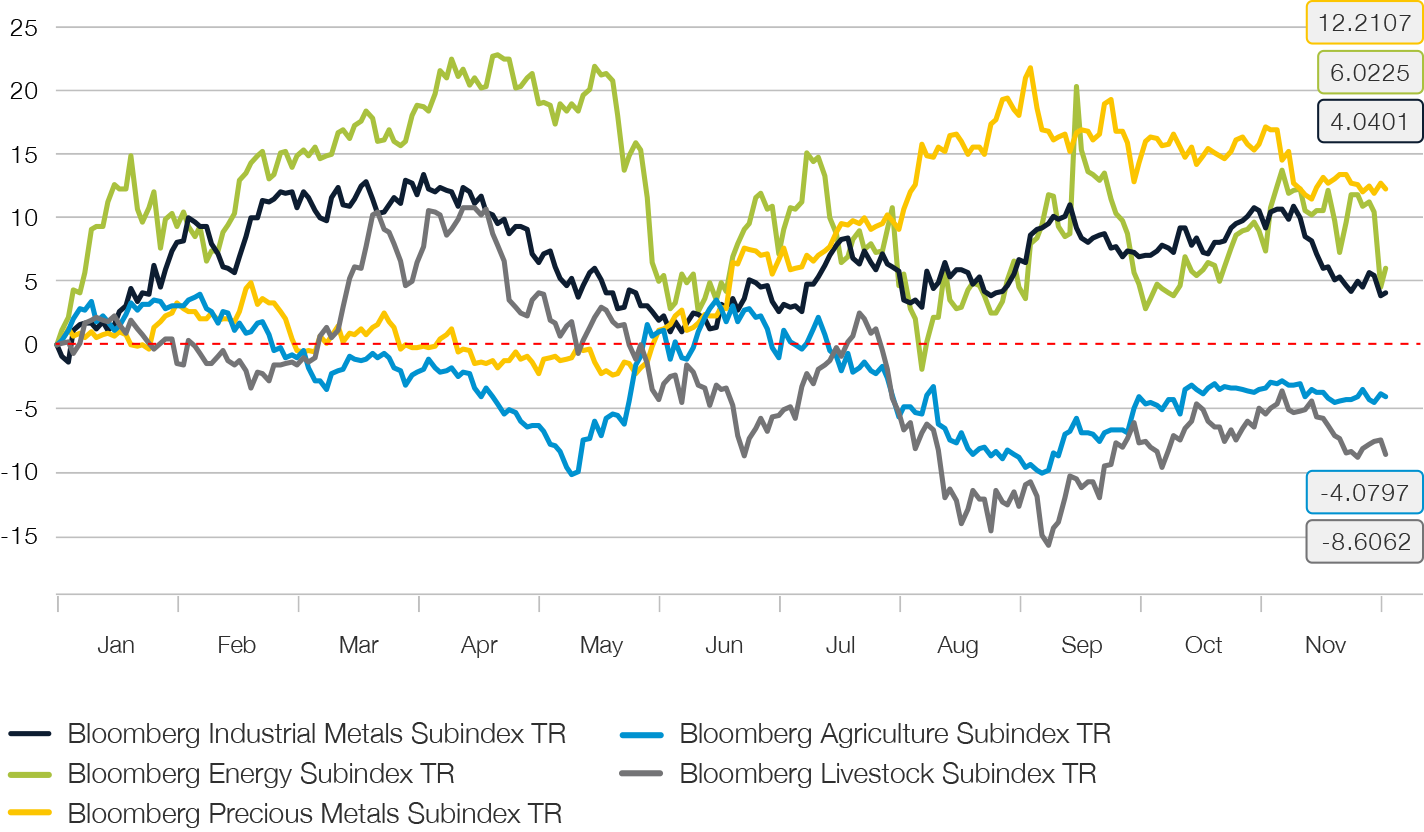

Abb. 24

Entwicklung der Rohstoffsektoren 2019

Die konjunkturellen Risiken steigen weiter an, doch die Chance auf moderat positive Rohstoffrenditen im kommenden Jahr bleibt intakt

In der Vergangenheit haben Rohstoffpreise jeweils dann die grösste Aufwertung erfahren und eine ausgeprägte Outperformance gegenüber anderen Anlageklassen an den Tag gelegt, wenn der Konjunkturzyklus seinen Höhepunkt bereits überschritten hatte, Ressourcenengpässe spürbar wurden und die Zentralbanken begannen, auf die Bremse zu treten. Die ausgeprägte Outperformance in der spätzyklischen Expansionsphase erklärt sich insbesondere dahingehend, dass Rohstoffpreise anders als Finanzwerte wie Aktien, welche künftiges Wachstum und Mittelflüsse diskontieren, von der Angebots- und Nachfragesituation auf dem Spot-Markt bestimmt werden. Preise steigen somit, wenn das aktuelle Niveau der Nachfrage das verfügbare Angebot übersteigt.

Im vergangenen Jahr hat sich die Weltwirtschaft sukzessive weiter abgeschwächt, und 2019 dürfte mit einem Wachstum des globalen BIP von bestenfalls 3% p.a. abschliessen.

Breit diversifizierte Rohstoffportfolios, wie sie Benchmarks wie der Bloomberg Commodity Index abbilden, haben in der Vergangenheit im Durchschnitt ein Wachstum über 3% benötigt, um positive Renditen zu erzielen.

Für 2020 erwartet der International Währungsfonds (IFW) ein moderates Anziehen der konjunkturellen Dynamik auf eine Wachstumsrate von 3.4%. Dies spricht dafür, dass die Aussicht auf ein positive Jahr 2020 an den Rohstoffmärkten intakt bleibt.

Allerdings dürften die Zugewinne bescheidener als im Vorjahr ausfallen. Denn die Unsicherheit über die Konjunkturaussichten hat signifikant zugenommen. Dies wird sich in einer zunehmenden Streuung der Rendite-Entwicklung zwischen den Sektoren wie auch einzelnen Rohstoffen niederschlagen. Zu bevorzugen sind insbesondere Rohstoffe, welche mit angebotsseitigen Engpässen oder Produktionseinschränkungen konfrontiert sind, während nachfragegetriebene Vertreter zu kämpfen haben könnten. Dies spricht für positive Renditeaussichten insbesondere für Agrarrohstoffe aber auch den Erdölkomplex. Selektivität ist dagegen bei Basismetallen gefordert und Erdgas ist zu meiden. Sollten die Realzinsen unter Druck bleiben und Risikoaversion an die Märkte zurückkehren, stehen die Chancen darüber hinaus gut für eine Fortsetzung des Aufwärtstrends bei Edelmetallen.

Neben konjunkturellen Faktoren darf jedoch auch die Bedeutung günstiger politischer Rahmendbedingungen nicht ausser Acht gelassen werden. Im Handelskonflikt zwischen den Vereinigten Staaten und China ist trotz Reduktion der Ambitionen für eine erste teilweise Einigung weiterhin kein Ende in Sicht und die die politischen Risiken bleiben erhöht.

Im Einzelnen ist eine unterstützende Wirkung auf die Rohstoffmärkte insbesondere von folgenden Faktoren zu erwarten:

Der starke Rückgang der Kapitalausgaben und Investitionen in neue Förder- und Produktionskapazitäten seit der globalen Finanzkrise macht sich immer stärker als limitierender Faktor bei der Bedienung steigender Nachfrage bemerkbar.

Ein steigender Anteil der Rohstoffe weist mittlerweile fallende Lagerbestände und damit Angebotsdefizite auf. Die reduzierte Verfügbarkeit von Rohstoffen hat auch Auswirkungen auf die Laufzeitstruktur. So haben die Terminkurven im Energiesektor signifikant invertiert und sich bei einzelnen Basismetallen sowie Agrarrohstoffen abgeflacht. Das Rollrenditeprofil für Anleger hat sich dadurch verbessert.

Die US-Geldpolitik hat im vergangenen Jahr einen radikalen Kurswechsel erlebt. Die Faktoren, welche die ausgeprägte Dollar-Stärke der letzten Jahre bewirkt haben, schwächen sich sukzessive ab. Für 2020 rechnen wir deshalb mit einem sich allmählich abschwächenden Dollar zu rechnen, was sich an den Rohstoffmärkten als Rückenwind bemerkbar machen wird.

Das Anlegerengagement an den Rohstoffmärkten hat sich über das vergangene Jahr trotz positiver Rohstoffrenditen kaum von seinem tiefen Niveau gelöst und notiert weiter am unteren Ende der historischen Bandbreite. In der Vergangenheit haben sich solche Konstellationen bei der Anlegerpositionierung als Gegenindikator bewährt und signifikant positive Preistrends nach sich gezogen.

Zu den Risiken, welche ein positives Szenario für die Entwicklung der Rohstoffmärkte gefährden können, zählen:

Trotz intensiver Verhandlungen und regelmässiger Verlautbarungen, dass zumindest der Abschluss einer teilweisen Einigung kurz bevorstünde, ist die Gefahr einer weiteren Eskalation des schwelenden Handelsdisputs zwischen den Vereinigten Staaten und China aber auch das Potential einer Ausweitung auf die EU keineswegs gebannt. Ein ungebremster Handelskrieg würde eine Wachstumserholung der bereits angeschlagenen Weltwirtschaft torpedieren und damit die Nachfrage nach Rohstoffen empfindlich treffen.

Die konjunkturelle Dynamik in China wurde von den bisherigen Auswirkungen des Handelskonflikts deutlich stärker beeinträchtigt als die US-Wirtschaft. Eine signifikante weitere Abkühlung der chinesischen Wirtschaft hätte weitreichende Auswirkungen auf Energie-, Metall- wie auch Agrarmärkte. Zwar hat China bereits vielfältige Massnahmen fiskalischer und geldpolitischer Natur zur Stimulierung der Konjunktur eingeleitet. Doch ihre Wirkung ist bisher bescheiden geblieben, und es mehren sich die Anzeichen, dass weiterer Spielraum für Konjunkturprogramme angesichts der hohen Verschuldung beschränkt ist.

Die Spot-Inflation in wichtigen Volkswirtschaften wie den Vereinigten Staaten zeigt sich äusserst robust und notiert nahe einem Zehnjahreshoch. Die Inflationserwartungen dagegen sind über das vergangene Jahr weltweit signifikant gesunken. Ohne eine reflationäre Auflösung dieser Divergenz, besteht wenig Vertrauen in nachhaltige Preissteigerungen bei Rohstoffen.

Die Verzinsung auf dem unterlegten Kapital bei Rohstoffanlagen (Collateral Yield) hat sich im Zuge der Leitzinssenkungen der US-Notenbank in der zweiten Jahreshälfte von über 2% auf 1.55% p.a. reduziert. Für den Fall einer fortgesetzten konjunkturellen Abkühlung ist nicht ausgeschlossen, dass sich die Kollateralrendite von Rohstoffanlagen selbst auf Dollar-Basis erneut verflüchtigt.

Energie

Die Entwicklung des Erdölkomplex war im vergangenen Jahr geprägt durch den Widerstreit zwischen den Bemühungen des OPEC-Kartells und Russlands auf Produzentenseite durch Produktionskürzungen einem Überangebot Einhalt zu gebieten und den Sorgen der Marktteilnehmer über ein schrumpfendes Nachfragewachstum im Zuge der fortschreitenden Abkühlung der Weltkonjunktur. Dementsprechend volatil und ohne nachhaltigen Trend gestaltete sich die Entwicklung des Erdölpreises in der zweiten Jahreshälfte nach einer kräftigen Erholung zu Jahresbeginn bis in den Frühling. Selbst ein gross angelegter Angriff auf kritische Produktionsinfrastruktur in Saudi-Arabien im September, welcher vorübergehend 5% der globalen Produktion ausschaltete, hatte vor diesem Hintergrund lediglich einen kurzzeitigen Anstieg des Erdölpreises zur Folge.

Für das kommende Jahr sehen wir allerdings gute Aussichten, dass sich der Preis für Brent-Erdöl wieder der Marke von USD 70 pro Fass nähern wird. Dafür sprechen insbesondere folgende Argumente:

Eine moderate Erholung des Weltwirtschaftswachstums gegenüber 2019 dürfte das Nachfragewachstum nach Erdöl stützen.

Wir erwarten, dass OPEC und Russland ihre Produktionskürzungen zumindest bis zum Jahresende 2020 aufrechterhalten, wenn nicht gar noch verschärfen werden. Dies nicht zuletzt, um den IPO von Saudi Aramco zu unterstützen. Anhaltende US-Sanktionen gegenüber Iran und Venezuela tun ein Übriges, um das globale Angebotswachstum unter Kontrolle zu halten.

In den Vereinigten Staaten mehren sich die Anzeichen für ein Abflauen des Schieferölbooms. Die Explorationstätigkeit (gemessen am sogenannten „Rig Count“) hat sich über das vergangene Jahr um ein Viertel reduziert. Dies widerspiegelt die Schwierigkeiten, welchen sich die Förderunternehmen gegenübergestellt sehen, bei WTI-Preisen unter USD 60 pro Fass profitabel zu operieren. Die Kredit- und Aktienmärkte signalisieren, dass auch seitens der Kapitalgeber in diesem Sektor zunehmend auf mehr Disziplin gepocht und Profitabilität Vorrang vor Wachstum eingeräumt wird.

Das Inkrafttreten der neuen Regulierungen der International Maritime Organization (IMO) für umweltfreundlichere Treibstoffe dürfte die Erdölnachfrage aus dem Schifffahrtssektor substantiell um bis zu eine Million Fass pro Tag erhöhen. Eine leichte Erholung des Welthandels sollte die Nachfrage nach Destillaten zusätzlich stärken.

In Kombination sollten diese Faktoren die Angebots-/Nachfragebilanz im Lauf der ersten Jahreshälfte 2020 wieder in ein Defizit führen. Neben einer Rückkehr der Preise zum oberen Ende der Handelsspanne der letzten Jahre dürften Anleger im Zuge einer solchen Entwicklung auch von weiter ansteigenden Rollrenditen profitieren.

Industriemetalle

Die Preise der meisten Basismetalle sind im vergangenen Jahr unter Druck gekommen. Schwächeres Wachstum und insbesondere die Eintrübung der wirtschaftlichen Beziehungen Chinas mit dem Rest der Welt in Folge des Handelskonflikts haben die Stimmung der Anleger empfindlich getrübt und die Nachfrage reduziert.

Nichtsdestotrotz war über das vergangene Jahr bei vielen Basismetallen ein sukzessiver Abbau der Lagerbestände an den Terminbörsen zu beobachten, was unter anderen Umständen nicht nur flachere Terminkurven zur Folge gehabt, sondern auch eine substantielle preisstützende Wirkung ausgeübt hätte. Als einziger positiver Ausreisser über das vergangene Jahr steht Nickel da, dessen Preis zeitweise um bis zu 70% zulegte, nachdem Indonesien überraschend ein Exportverbot für Nickelroherz bereits auf Anfang 2020 in Kraft setzte. Darüber hinaus profitiert Nickel von seinem Potential in der Herstellung von Batterien für Elektrofahrzeuge. Gemäss Analystenschätzungen wird sich die für die Batterieproduktion benötigte Menge an Nickel über die nächsten acht Jahre verzehnfachen.

Unter der Voraussetzung einer zumindest moderaten Erholung der Weltkonjunktur sowie einer allmählichen Entschärfung der Fronten im Handelskrieg zwischen China und den Vereinigten Staaten stehen die Chancen für ein erfreulicheres Jahr 2020 im Industriemetallsektor gut.

Allerdings ist zu berücksichtigen, dass die Aussichten für die einzelnen Metalle hinsichtlich ihrer Angebotsdynamik deutlich divergieren werden. Ausschlaggebend ist dabei, ob der Angebotszyklus durch lang- oder kurzfristige Faktoren dominiert wird. So bleiben die mittel- und langfristigen Aussichten für Kupfer positiv, da angesichts des Einbruchs der Kapitalinvestitionen seit 2013 sich die Phase des Angebotswachstums ihrem Ende zuneigt und die Erschliessung neuer Produktionskapazitäten langjährigen Vorlaufzeiten unterliegt. Der Aluminiummarkt dagegen hat prospektiv mit Gegenwind zu rechnen. Denn die Verfügbarkeit der Ausgangsmaterialien und des Inputfaktors Energie ist nicht beschränkt. Die angebotsseitigen Reformen und neuen Umweltauflagen in China haben allerdings höhere Kostenstrukturen zementiert, was einen Rückfall der Preise auf das Niveau von 2016 verhindern wird.

Die langfristigen Perspektiven für Basismetalle bleiben ausgesprochen positiv. Denn die Minenindustrie löst sich erst langsam von einem Rekordtief bei den Gewinnmargen, welche 2016 auf den tiefsten Stand seit 1998 gefallen sind. In der Vergangenheit haben sich diese mit einer Verzögerung von ca. zwei Jahren als verlässlicher Indikator für die Entwicklung der Marktbilanz erwiesen. Dies lässt für die nächsten Jahre eine fortgesetzte Erholung des Sektors angesichts steigender Angebotsdefizite erwarten.

Edelmetalle

Im Edelmetallsektor war das vergangene Jahr geprägt durch einen nachhaltigen Ausbruch der Preise von Gold, Silber wie auch Platin aus teils langjährigen Konsolidierungsphasen. Neben fundamentalen Faktoren trugen dazu auch technische Faktoren bei. So hatte die Anlegeraversion gegenüber dem Sektor im Vorjahr historische Extremwerte erreicht, was sich wieder einmal als Vorbote des Wendepunktes eines Trends entpuppte.

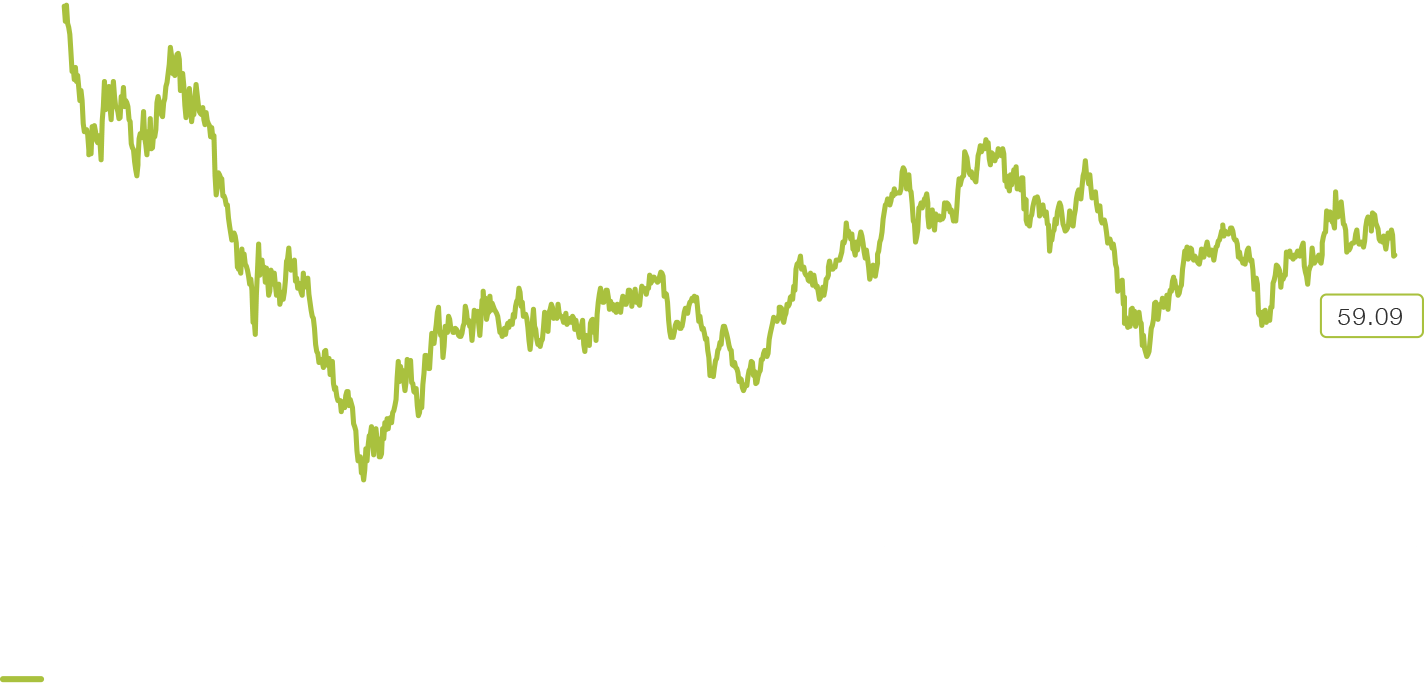

Und so hat sich zusammen mit den Preisen die Stimmung der Marktteilnehmer im Edelmetallsektor über das vergangene Jahr fundamental gewandelt. Massgeblich dazu beigetragen hat die weltweit zu beobachtende Kehrtwende der Zentralbanken weg von einer Normalisierung der Geldpolitik hin zu erneuter Lockerung. In der Folge haben die langfristigen Realzinsen im Dollar-Raum, einer der primären Bestimmungsfaktoren für den Goldpreis, einen nachhaltigen Abwärtstrend eingeschlagen (siehe Abb. 25). Dies hat dem Goldpreis zu einem Ausbruch über USD 1‘400 pro Feinunze verholfen.

Abb. 25

Das Geschick des Goldpreises bleibt eng gekoppelt an die Entwicklung der Realzinsen

Die Chancen stehen gut, dass sich der Aufwärtstrend im kommenden Jahr fortsetzt. Denn Faktoren, welche den letzten langjährigen Anstieg des Goldpreises getrieben haben, treten wieder in den Vordergrund. Dazu gehören:

Robuste physische Nachfrage: Die traditionell von China und Indien dominierte Nachfrage nach physischem Gold beginnt wieder anzusteigen. Doch gegenwärtig sind es vor allem Zentralbanken, die wieder in grossem Stil zur Diversifizierung ihrer Reserven als Käufer auftreten und ihre Zukäufe im vergangenen Jahr um bis zu einem Drittel erhöht haben.

Abwertung des US-Dollar: Statt weiterer Leitzinserhöhungen hat die US-Notenbank Jahresverlauf drei Zinssenkungen vollzogen. Gleichzeitig ist der geldpolitische Spielraum der Zentralbanken in Europa, Grossbritannien und Japan beschränkt. Dies dürfte 2020 zu einer sukzessiven Abwertung des Dollars beitragen.

Zunehmende ökonomische und Finanzmarktrisiken: Anhaltende Sorgen um die Aussichten für die Weltwirtschaft, geopolitische Konflikte und Stabilitätsrisiken angesichts historisch hoher Hebelung der Unternehmensbilanzen dürfte die Nachfrage nach Gold zur Portfolioabsicherung nachhaltig erhöhen.

Risiken für einen fortgesetzten Anstieg der Edelmetallpreise gehen insbesondere von den Anleihemärkten aus. Die Verfallrenditen am langen Ende haben sich zuletzt wieder stabilisiert, bleiben jedoch in einem Abwärtstrend gefangen. Ein nachhaltiger Ausbruch der langfristigen Realzinsen nach oben – etwa im Zuge einer unverhofft starken konjunkturellen Erholung – in Kombination mit weichenden geopolitischen Spannungen würde jedoch eine Fortsetzung der Hausse beim Goldpreis in Frage stellen.

Agrarrohstoffe

Neben Basismetallen haben Agrarrohstoffe die Auswirkungen des laufenden Handelskonflikts zwischen China und den Vereinigten Staaten am heftigsten zu spüren bekommen. Die Folge war ein merklicher Rückgang der Partizipation an den Terminmärkten für Agrargüter. In der Preisformation am stärksten getroffen wurden US-Sojabohnen, bei welchen China einen in der Vergangenheit in Anspruch genommenen Export-Anteil von über 60% auf null reduzierte. Doch auch die Preise weiterer bedeutender US-Terminkontrakte auf Getreide und Soft Commodities wie Baumwolle litten deutlich. Für Finanzanleger ist diese Entwicklung besonders beklagenswert, sind sie doch aufgrund von Liquiditäts- und Marktzugangsanforderungen auf die Kontrakte der grossen US-Terminbörsen angewiesen und in aller Regel nicht in der Lage, auf nicht betroffene bzw. von der Situation profitierende lokale Märkte, z.B. für Soja in Südamerika, umzusatteln.

Die positive Entwicklung der Angebotsbilanzen bei den meisten Getreiden, die sich in rückläufigen Lagerbeständen äussert, rückte vor dieser Entwicklung in den Hintergrund. Mit einer vorläufigen Einigung im Handelskonflikt, welche die chinesischen Importe von US-Agrargütern substantiell erhöht, könnte sich dies im kommenden Jahr ändern.

Die Preise von Soft Commodities, welche einen grossen Anteil der Produktion in Schwellenländern aufweisen, haben 2019 vor allem unter der anhalten Schwäche der EM-Währungen gegenüber dem US-Dollar gelitten. Dies hat die in Dollar denominierten Preise insbesondere für Kaffee auf historische Tiefstände gedrückt. Mit der für 2020 erwarteten allmählichen Abschwächung des US-Dollar auf handelsgewichteter Basis werden sich die Aussichten aufhellen. Trotz neuer durch Indien eingeführter Exportsubventionen besteht Erholungspotential insbesondere für den Zuckerpreis. Denn die Angebots- und Nachfragebilanz für Rohzucker bewegt sich in ein zunehmendes Defizit.

Picard Angst All Commodity Tracker Plus

Breit diversifizierte und systematische Anlagestrategie für Rohstoffe in einem Schweizer Fondsgefäss, welche sich durch eine transparente Konstruktionsweise auszeichnet. Dank dem vorteilhaften Rendite- und Risikoprofil ist sie eine attraktive Alternative zu den einschlägigen Rohstoff-Benchmarks.

Quelle: Bloomberg LP, 04. Dezember 2019

Factsheets und weitere Dokumente finden Sie auf picardangst.ch/downloads oder direkt bei Ihrem Ansprechpartner.

Picard Angst Energy & Metals

Breit diversifizierte und systematische Anlagestrategie für Rohstoffe. Der Fokus auf Energie und Metalle unter Ausschluss landwirtschaftlicher Rohstoffe sorgt für ein besonders zyklisches Profil. Dank transparenter Konstruktionsweise und dem vorteilhaften Rendite- und Risikoprofil ist dieser Fonds eine attraktive Alternative zu den einschlägigen Rohstoff-Benchmarks.

Quelle: Bloomberg LP, 04. Dezember 2019

Factsheets und weitere Dokumente finden Sie auf picardangst.ch/downloads oder direkt bei Ihrem Ansprechpartner.

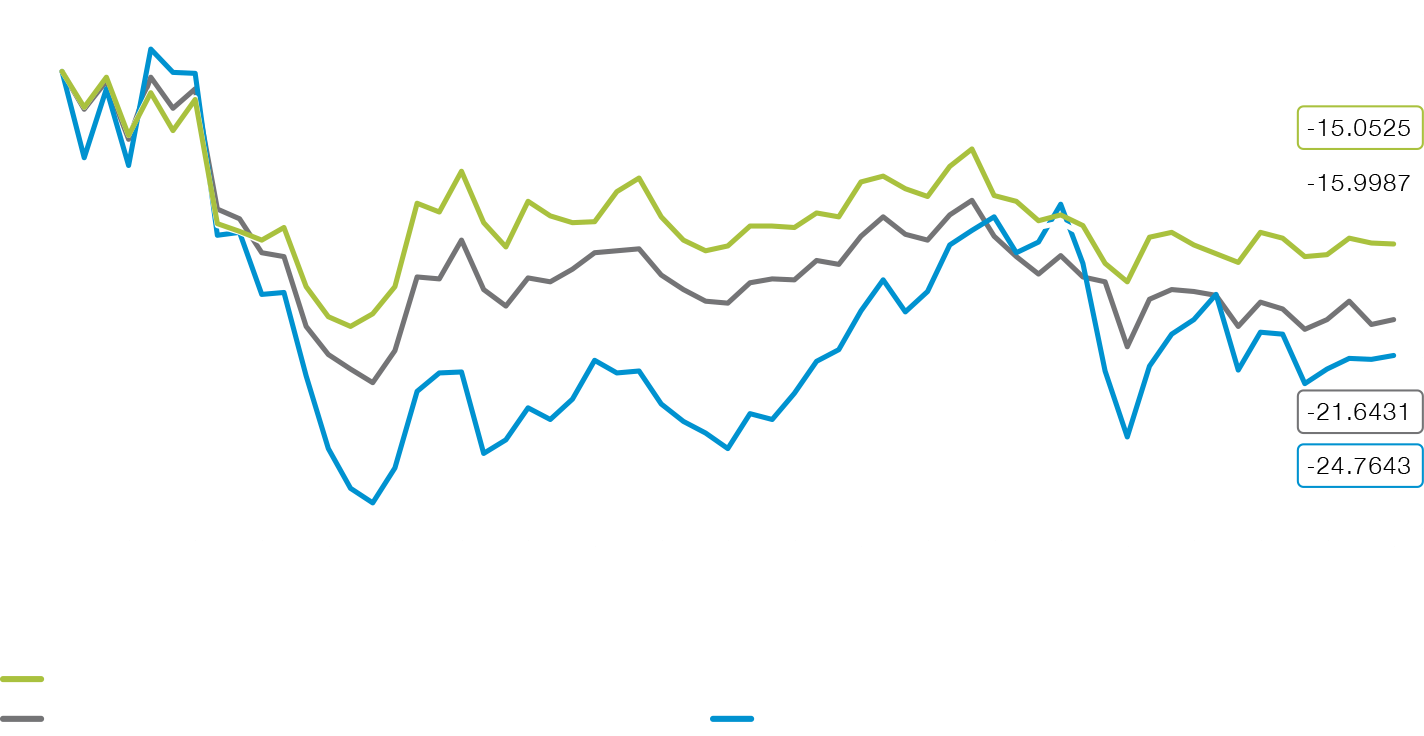

Picard Angst Systematic Commodity Alpha

Diese Anlagestrategie erschliesst auf Basis eines marktneutralen quantitativen Ansatzes verschiedene alternative Risikoprämien an den Rohstoffmärkten. Unabhängig von der Entwicklung der breiten Rohstoffmärkte und der traditionellen Anlageklassen werden damit auch bei moderater Volatilität mittel- und langfristig positive Erträge erwirtschaftet.

Quelle: Bloomberg LP, 04. Dezember 2019

Factsheets und weitere Dokumente finden Sie auf picardangst.ch/downloads oder direkt bei Ihrem Ansprechpartner.

Insight teilen

Wichtiger Hinweis

Wir weisen Sie darauf hin, dass Gespräche auf unseren Linien aufgezeichnet werden. Bei Ihrem Anruf gehen wir davon aus, dass Sie damit einverstanden sind. Die «Richtlinien zur Sicherstellung der Unabhängigkeit der Finanzanalyse» der Schweizerischen Bankiervereinigung finden in dieser Präsentation keine Anwendung. Wir weisen Sie darauf hin, dass nicht ausgeschlossen werden kann, dass die Picard Angst AG eigene Interessen an der Kursentwicklung einzelner oder aller in diesem Dokument beschriebener Titel hat. Dieses Dokument beinhaltet kein Angebot und keine Einladung zum Kauf oder Verkauf von Wertschriften. Dieses Dokument ist nur für informative Zwecke bestimmt. Alle Meinungen können ohne vorherige Ankündigung geändert werden. Die Meinungen können von Einschätzungen abweichen, die in anderen von der Picard Angst AG veröffentlichten Dokumenten, einschliesslich Research-Veröffentlichungen, vertreten werden. Weder das ganze Dokument noch einzelne Teile daraus dürfen weiterverwendet oder weiterverteilt werden. Obwohl die Picard Angst AG der Meinung ist, dass die hierin enthaltenen Angaben auf verlässlichen Quellen beruhen, kann die Picard Angst AG keinerlei Gewährleistung für die Qualität, Richtigkeit, Aktualität oder Vollständigkeit der in diesem Dokument enthaltenen Informationen übernehmen.

© Picard Angst AG

Unter Aufsicht der Eidgenössischen Finanzmarktaufsicht (FINMA).